「通勤費」の 実費精算 を「交通費」で処理していい?

社員の通勤費(通勤手当)を、定期券から実費精算に変更する会社が増えています。そして、その精算を営業活動や出張と同じ「交通費」で処理する企業が見られます。「通勤費」でなくてよいものでしょうか。また、それに伴う精算業務の増加に、管理部門は追いついているのでしょうか。「通勤費」と「交通費」の違いと、管理現場の課題を解決する方法を考えてみました。

通勤費の実費精算は、交通費で処理しても大丈夫か

新型コロナウイルスの感染を防ぐ1つの策として、多くの企業で導入が進んだ「テレワーク」。

前回このコラムでも取り上げ、実施企業の8割以上がテレワークを継続したいとアンケートで回答*1していることをご紹介しました。そして、出勤日数が減ることにより、定期券を購入するよりも通勤費を実費精算する方が安くなる場合があることにも触れています。

では、通勤費を実費精算する際、皆さんの職場では「通勤費」と「交通費」のどちらで処理をされますか。「言い方の違いだけで、同じじゃないの?」という声も聞かれますが、本当に処理の違いはないのか、何も弊害はないのか、まずは見ていきたいと思います。

*1『新型コロナウイルス感染症の影響下における生活意識・行動の変化に関する調査

(内閣府、令和2年6月21日) 』より

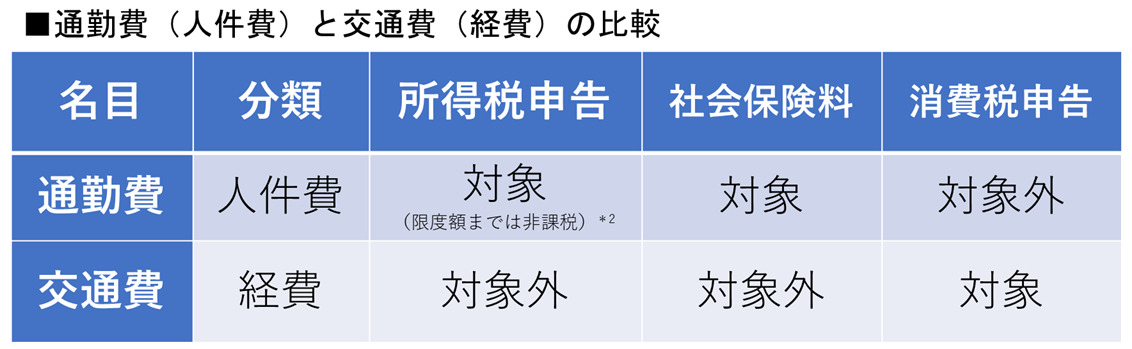

課税対象となり、社会保険にも関わるのは

通勤費(通勤手当)は所得、交通費は経費

通勤費は「通勤交通費」などとも言われ、ますます交通費と混同してしまいそうですが、通勤費と交通費には明確な違いがあります。もうひとつ一般的な「通勤手当」という表現を使えば、その性質が見えてくるかもしれません。

他に「手当」と付くものには「残業手当、皆勤手当、役職手当、住居手当、扶養手当」などがあり、そして給与も「給与手当」であることを挙げれば、もうお察しでしょう。

各種の手当は基本的に従業員の所得とみなされ、人件費となります。つまり、所得税の課税対象や社会保険の計算対象となるわけです。

一方の交通費は、業務上の移動にかかる費用で、従業員が取引先や関係施設などを訪問する際に利用する交通機関の料金(電車、バス、飛行機、タクシーなど)が該当します。経費の扱いとなり所得税の課税対象ではなく、勘定科目では旅費交通費や出張旅費で処理する必要があります。

所得なら社会保険料にも影響

通勤費は一定の限度額までは非課税ですが、それを超えると所得税の課税対象となります。

平成28年度の税制改正によって定期代等の非課税限度額が月15万円に引き上げられた*2こともあり、鉄道・バス通勤なら実際に所得税額に影響するケースは少ないでしょう。

ただ、だからといって経費扱いをしては、やはり問題があります。所得であれば「健康保険、雇用保険、厚生年金、厚生年金基金、介護保険」といった社会保険料の計算対象になるからです。

これに通勤手当が換算されなければ納める社会保険料は少なくなるものの、将来において受け取れる年金額も少なくなります。

「社会保険料を不当に下げている」と判断される恐れもあります。

また、給与であれば消費税申告は不要ですが、経費であれば消費税申告の対象となることにもご注意ください。

*2『通勤手当の非課税限度額の引上げについて(国税庁、平成28年4月) 』より

.jpg)

「通勤費を交通費(経費)で」は、実費精算処理が膨大に

このように、「通勤費」と「交通費」には明確な違いがあり、通勤で発生した移動費用は「交通費」ではなく「通勤費」で処理し、人件費として支給すべきことが分かりました。さて、ここでもう一つご質問です。定期券の購入をやめ、個別に通勤費を実費精算する場合、その処理業務はどのようにされていますか。

多くの会社で「それは、むしろ交通費のように、一件ずつ申請してもらって…」といったところでしょうか。そして、これをExcelの表などに落とし込み、算出された金額を担当者が経理システムへ登録し直している、といった非効率なケースが多いようです。

それなのに、定期券なら3ヶ月や6ヶ月に1度の処理でよかったものが、毎月発生することになる。しかも、社員一人ひとりから異なる出社日数に応じて申請がなされ、担当者は内容をチェックした上で精算処理を行う。これは本当に手間がかかる作業です。

さらに、精算処理だけでなく、先述の通り社会保険料の算出や給与振込への反映も必要となれば、その負担は膨大なものになる恐れがあります。これらによって担当者の出勤日数が増えるようなことになれば、テレワーク導入の意味も薄れてしまうでしょう。

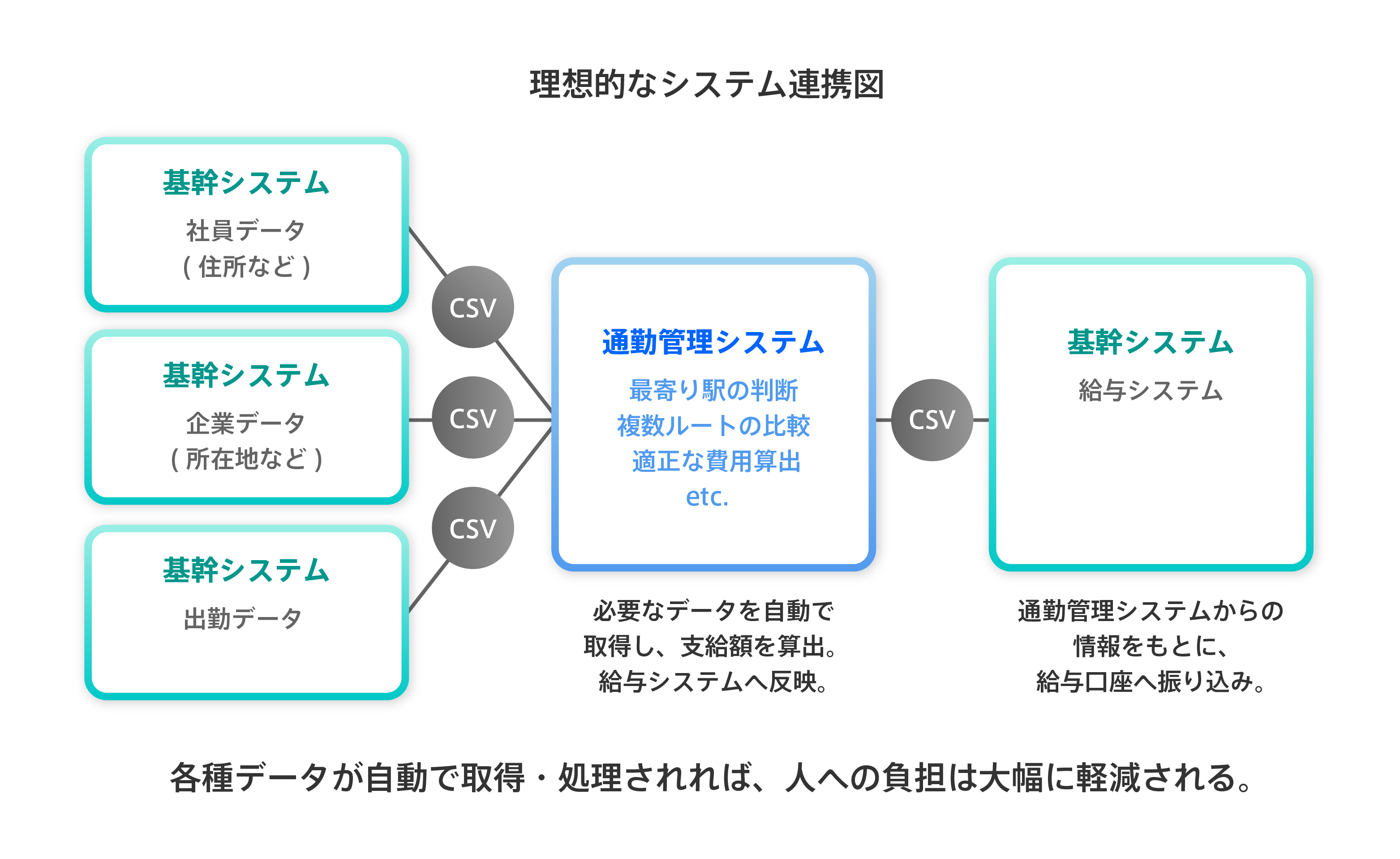

実費精算を行うなら、管理システムの導入が有効

そこで、おすすめしたいのが『通勤費管理システム』です。通勤費管理の業務でもっとも多い作業は何なのか。それは、社員から紙で申請された通勤ルートや金額に間違いが無いか、担当者が1つ1つインターネットなどで調べて確認する作業ではないでしょうか?

しかも、人数が多いと非効率で手間がかかってしまい、計算ミスなどにも繋がってしまいます。

しかし、“通勤費に特化”した通勤費管理システムなら、このような管理部門の作業負担をサポートし、軽減してくれます。

申請の検証や自動支給が可能なものも

もう少し具体的に見てみると、通勤費に特化した管理システムの多くは、社員の自宅や会社の住所を取り込んで利用すべき駅や経路を適切に導き出すことが可能です。また、バス利用が会社の規定に照らして可能かどうかを判断できるシステムも多いようです。

ただ、マイカー通勤の管理に関してはシステムによって得意・不得意が分かれそうです。マイカー通勤の継続・拡大をお考えであれば、ルートや燃料代といった複雑で変動の多い申請を自動で検証するなどの機能が充実したシステムを探すのが良いかもしれません。申請内容の合理性を高め、間違いや不正を劇的に解消してくれます。

そして、これら通勤費の支給基準は、すべての会社で一律ではありません。独自に決めることができる*3からです。よって、この基準をカスタマイズして設定できる機能があれば、さらに適正かつ業務負荷の少ない処理が可能になります。また、この基準は全社員に適用することもできますので、支給内容の不公平なども是正されます。

あとは、これらが出勤データに紐づき、出社日数による実費通勤費を自動で算出、支給される仕組みが一連で構築できれば、もう心配することはなくなるでしょう。

*3 その際、公務員の規定(第六条)を参考にする企業が多いようです。

『人事院規則九―二四(通勤手当)(令和二年六月十二日) 』より

人手にコストをかけるよりも、実費精算はシステム化するべき

「確かに通勤費管理システムはいい、けれど費用がねぇ…」「システム導入に手間がかかりそうだ」と二の足を踏む管理者/経営者の方々もいらっしゃることでしょう。しかし、管理業務を担う部門の業務が増えれば、その手間はもちろん、残業代や人員補充によるコストが発生します。

ひと口に「通勤費管理システム」といっても、機能だけでなく費用も多様です。あんしん価格で、「らくらく導入」できるサービスがきっとあるはず。ご興味をもたれた方は、下記よりお問合せ下さい。

.jpg)

関連記事

資料請求や説明のご依頼は、

お電話またはフォームよりお気軽にご連絡ください。